Низкий бета-бум: обход Бюст Dotcom

Автор: Майкл Лебовиц via RealInvestmentAdvice.com,

После выхода нашей статьи Высокие бета-тесты 1999 годаМы получили несколько писем с жалобами на то, что мы оставили наших читателей висеть. Они хотели знать, как инвесторы могли переместить свои активы с акций с высокой бета-версией и импульсом, чтобы избежать огромных потерь, когда лопнул пузырь доткомов. В первой статье мы упомянули, что во время обвала акции с низким уровнем бета-тестирования показали хорошие результаты, но не предоставили подробностей.

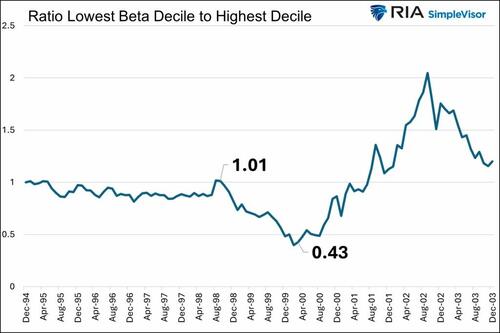

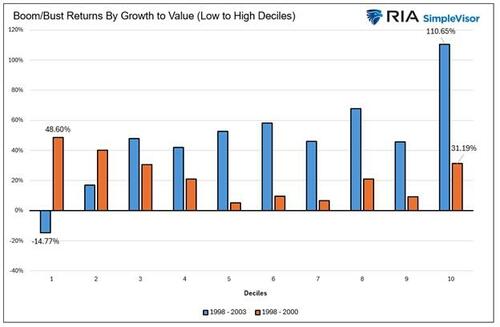

Первый график ниже из статьи показывает, что переход от высоких к низким бета-акциям в конце пузыря доткомов (2000) был бы блестящим шагом.

Второй график показывает, что в то время как низкие бета-акции были в среднем неизменными во время бума 1998-2000 годов, их доходность за весь цикл «бум-сбой» (1998-2003) составила +35%. И наоборот, самый высокий коэффициент бета-дециля, который увеличился на 111% во время бума, заработал скромную 2% доходность за весь период.

Коучинг портфеля

Управление портфелем — это как тренировать спортивную команду. Тренер должен последовательно оценивать игровую среду и решать, кто сидит и кто играет. Не менее важно, что они должны быть готовы менять игроков по мере развития игры.

Точно так же, как портфельные менеджеры, мы должны инвестировать в сегодняшний рынок, сохраняя план на завтра. Соответственно, давайте посмотрим за пределы акций с высоким и низким уровнем бета-тестирования и рассмотрим, как другие фондовые факторы действовали в эпоху бума доткомов. Это обеспечит список видов акций, которые могут процветать, если текущий спекулятивный расплав расплавится.

Как мы сделали в оригинальной статье, ежемесячные данные дециля от Кеннета Френча и Дартмута. Их база данных включает все акции, торгуемые на биржах NYSE, Nasdaq и AMEX.

При этом мы оцениваем, как некоторые фондовые факторы действовали в течение рыночного цикла 1995-2003 годов.

Рост vs. стоимость

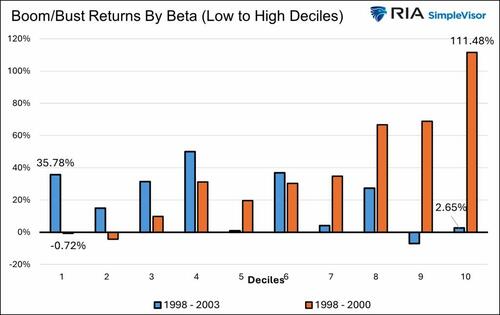

Чтобы определить, что представляет собой рост и стоимость акций, мы используем традиционное соотношение цены к балансу. Однако французские данные вычисляют соотношение в обратном порядке, от книги к цене. Таким образом, как мы представляем ниже, нижние децили наклонены к акциям, ориентированным на рост, в то время как более высокие децили указывают на более ценностно-ориентированные акции.

Как и в случае с бета-версией, в ралли, предшествовавшем расплавлению (1995-1998), рост и стоимость были одинаковыми. Кроме того, как и наш бета-анализ, и как мы показываем ниже, рынок склонялся к росту акций за счет стоимости акций во время бума 1998-2000 годов. Интересно, что, несмотря на общую тенденцию, самые высокие децили стоимостных акций оказались намного лучше, чем нижние децили стоимостных акций.

Следующий график показывает соотношение цены роста (самый низкий дециль) к стоимости (самый высокий дециль) в течение всего цикла. Помимо расплава с 1998 по 2000 год, верхний дециль стоимостных акций был явно опережающим по сравнению с наиболее ориентированными на рост акциями.

Наконец, окончательный график показывает, что, несмотря на недостаточную производительность во время бума, инвесторы, которые придерживались ценных бумаг в течение всего цикла, жили намного лучше, чем инвесторы роста. Однако дифференциалы возврата гораздо менее очевидны для многих децилей между верхом и низом. Таким образом, данные утверждают, что глубокая стоимость, а не просто стоимость, была предпочтением инвестора в течение периода.

рыночная капитализация

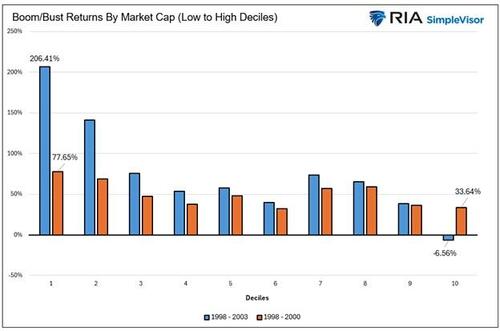

Далее мы оцениваем производительность в эпоху доткомов с использованием децилей рыночной капитализации. Самый низкий дециль включает самые маленькие запасы, в то время как самый высокий дециль включает самый большой.

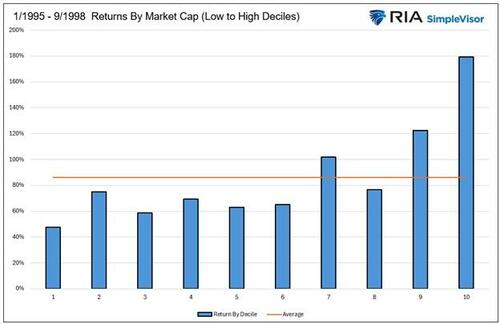

Этот анализ рыночной капитализации немного отличается от того, что мы рассчитали с бета-версией и ростом / стоимостью. В предрасплавленный период, начиная с 1995 года по октябрь 1998 года, наблюдалась большая разница в показателях по рыночной капитализации. Верхний дециль акций с большой капитализацией вырос на 180%, превысив децили с малой капитализацией более чем на 100%.

Однако самые низкие два дециля были лучшими исполнителями во время расплава с октября 1998 года по март 2000 года. Кроме того, после того, как рынок достиг своего пика, показатели этого сектора продолжали расти благодаря спаду и восстановлению. Как показано ниже, самый низкий дециль вырос на 77% во время бума доткомов и более чем на 200% в течение цикла 1998-2003 годов. Крупнейший дециль акций рыночной капитализации показал небольшой убыток за цикл.

В недавнюю эпоху, охватывающую 2023 год до 15%-го снижения в апреле, то есть до правления Великолепной семерки, верхняя дециль по рыночной капитализации увеличилась на 51%, а самая маленькая дециль по размеру снизилась на 14%.

Как мы показываем ниже, большая шапка S&P 500 (SPY) легко превзошла небольшую шапку Russell 1000 (IWM).

Будет ли нынешний бум и возможный спад временем для перехода к малым компаниям?

Рентабельность

Одной из последних тем, наряду с высокой бета-версией, стала прибыльность. Многие акции с самым впечатляющим приростом за последние три месяца практически не имеют прибыли. Аналогичным образом, бум 1998-2000 годов был обусловлен акциями с низкой рентабельностью. В то время инвесторов не волновала текущая прибыль. Их больше привлекала потенциальная будущая прибыльность.

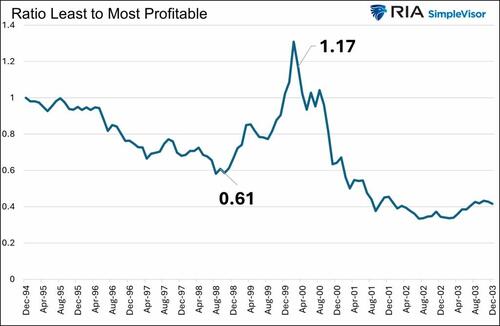

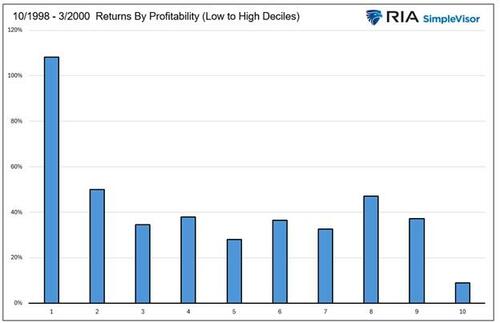

На приведенном ниже графике показано, что с 1995 по 2003 год наименее прибыльный дециль сильно отставал от самых высоких акций дециля. Тем не менее, во время бума 1998-2000 годов наименее прибыльные компании взяли на себя ответственность.

Самый низкий дециль бьет любой другой дециль по крайней мере на 50%. Об этом говорится во втором графе.

Несмотря на огромные прибыли с 1998 по 2000 год, наименее прибыльный дециль упал на 21% с 1998 по 2003 год. Самый высокий показатель за тот же период вырос на 15%.

Обзор

Прежде чем взглянуть на последние результаты, давайте подведем итоги нашей эры доткомов.

Постоянная бычья тенденция перед бумом (1995 - октябрь 1998): Рынок отдавал предпочтение крупнейшим и наиболее прибыльным компаниям. В отношении бета-тестирования и оценки было относительно безразлично.

Бум доткомов (с октября 1998 по март 2000): Рынок предпочитает акции с самой низкой доходностью и самыми высокими бета-версиями. Остальные факторы были смешанными.

Бюст Dotcom (с марта 2000 по 2003 год) Рынок предпочитал более высокую рентабельность, низкую бета-версию, меньший размер и ориентированные на стоимость компании.

Сегодняшний потенциальный бум и завтрашний бюст

Таблица ниже показывает, какие факторы были предпочтительными или неблагоприятными во время бычьей тенденции, ведущей к снижению, вызванному тарифами, и во время недавнего восстановления. Рост, большая рыночная капитализация и высокая рентабельность были предпочтительнее до апреля. Неудивительно, что эти черты характеризуют Великолепную семерку. Однако, начиная с апрельских минимумов, высокая бета-версия и низкая рентабельность были движущей силой рынка.

Напомню, что в преддверии бума доткомов 1998-2000 годов рынок благоприятствовал крупным и прибыльным компаниям. Точно так же во время бума предпочтение отдавалось низкой рентабельности и высокой бета-версии.

Если нынешняя высокоспекулятивная тенденция продолжится на территории пузыря, как в эпоху доткомов, мы должны учитывать, что победители и проигравшие от возможного надвигающегося краха могут иметь схожие характеристики с теми, которые превзошли во время обвала доткомов. Если это так, то более мелкие, низкобета-ориентированные акции с высокой рентабельностью, вероятно, будут хорошо работать.

Резюме

Поведение и предпочтения инвесторов во время бума и спада доткомов и в текущей среде схожи. Слишком рано называть недавнюю спекулятивную деятельность бумом в том же масштабе, что и в конце 1990-х годов. Если коррекция произойдет сегодня, последствия, вероятно, будут намного меньше, чем 25 лет назад.

Однако, если это спекулятивное стремление к высокой бета-версии и более низкой рентабельности продолжается, мы должны рассмотреть возможность сбора списка фондовых факторов и акций, которые могут помочь нам увеличить наше богатство, поскольку более широкие рынки и более спекулятивные акции корректируют себя.

Тайлер Дерден

Уэд, 08/06/2025 - 12:05