AUTOR: TYLER DURDEN

Autor: Alasdair Macleod via GoldMoney.com,

Rosnąca liczba państw pragnących dołączyć do BRICS stawia geopolitykę w centrum uwagi. W chwili pisania tego tekstu obecni członkowie, ci, którzy złożyli wniosek o członkostwo i ci, którzy wyrażają zainteresowanie, łącznie 36 krajów, z ponad 60% ludności świata i jedną trzecią światowego PKB.

Plany nowej waluty handlowej wspieranej złotem wydają się być w porządku obrad sierpniowego spotkania BRICS w Johannesburgu. W tym artykule rozważane są geopolityczne aspekty jego wprowadzenia oraz omówiono wskazania, w jaki sposób będzie on dotyczył złota. Następnie sugerowana jest mechanika tego projektu.

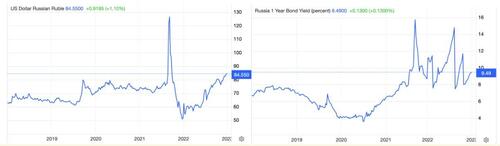

Ale najpierw przyjrzymy się sytuacji na Ukrainie, próbując umieścić niedawną rebelię Wagnera w kontekście. Ponadto pogarszająca się nadwyżka handlowa Rosji, słabość rubla i rosnące rentowności obligacji sugerują, iż nadszedł czas, aby prezydent Putin położył kres nędzy Ukrainy. Prawdopodobnie zrobi to, atakując Kijów, który znajduje się zaledwie 60 mil od Białorusi, podczas gdy większość ukraińskiej armii jest rozpraszana przez operacje ponad 400 mil na południe i wschód.

Wprowadzenie

Biorąc pod uwagę histerię w zachodniej prasie wokół rzekomej próby zamachu stanu grupy Wagnera, nadszedł czas na aktualizację bitwy między hegemonami. Zacznę jednak od próby uśpienia rzekomej próby zamachu stanu przywódcy grupy najemników Wagnera.

Okazuje się, iż zachodni wywiad wiedział, iż coś jest na rzeczy, choćby dziesięć dni przed ujawnieniem sporu między Wagnerem a rosyjskim ministerstwem obrony. To był wczorajszy The Daily Telegraph:

Zanim wojska Wagnera rozpoczęły natarcie na Rostów, a następnie na Moskwę w zeszły weekend, brytyjscy urzędnicy mieli "niezwykle szczegółowy i dokładny obraz planów buntu". Szczegóły zostały udostępnione przez amerykański wywiad przed buntem i zawierały informacje o tym, gdzie i jak najemnicy Wagnera planowali się przenieść.

To natychmiast stawia czerwoną flagę. Czy brytyjskie MI6 lub CIA miały w tym swój udział? jeżeli nie, to jak to się stało, iż wiedzieli o tym tak wiele? Czy jest prawdopodobne, iż przywództwo Wagnera lub jego elementy zostały przekupione przez zachodni wywiad do zorganizowania próby zamachu stanu rosyjskiego rządu? Ale musimy pozostawić te spekulacje w zawieszeniu, w przekonaniu, iż czarne operacje są szeroko stosowane przez zachodni wywiad na Ukrainie, w Rosji i na Białorusi i iż wszystko jest możliwe.

Zachodnie komentarze, zawsze oparte na rządowych briefingach i cenzurze, wydają się brać Putina za głupca. W felietonach mówi się nam, iż jego reżim wisi na włosku, rosyjska gospodarka jest w stanie zapaści, a podobne epizody do farsy Wagnera zawsze były kroplą, która miała złamać Putinowi plecy. Dzieje się tak od rozpoczęcia jego specjalnej operacji wojskowej w lutym 2022 roku. Gdyby palił, tak jak Castro, bez wątpienia CIA zaoferowałaby mu pudełko eksplodujących cygar.

Ale najwyraźniej Putin nie jest głupcem. Uświadomi sobie ograniczenia wojsk najemnych. Wykorzystał Wagnera specjalnie do szerzenia strachu na wschodzie Ukrainy. Podobnie jak francuska Legia Cudzoziemska z Beau Geste z przeszłości, teren rekrutacji Wagnera wydaje się być wśród ptaków więziennych, przestępców uciekających, odmieńców społecznych i jest rajem dla psychopatów.

Wydaje się, iż skarga Prigożyna (który przewodzi siłom Wagnera) nie dotyczyła Putina, ale jego starszych doradców wojskowych. Istnieje długa historia dowódców w terenie, którzy byli sfrustrowani ministerialną nieudolnością. Dla Prigożyna jest prawdopodobne, iż rola Wagnera we wschodniej Ukrainie ewoluowała od jasnych celów wojskowych do poczucia wywieszenia na sucho, podczas gdy rosyjskie dywizje dowodzone przez nieudolnych generałów wahały się. Putin zrozumiałby, dlaczego Prigożyn wyrzucił swoje zabawki z wózka i próbował go uspokoić. Co więcej, specjalna operacja wojskowa Putina prawdopodobnie wkracza w nową fazę, w której siły najemników mogą skomplikować planowanie pola bitwy, co omówię w dalszej części tego artykułu.

Niewątpliwie rolą Wagnera będzie przez cały czas przeciwdziałanie amerykańskim i brytyjskim tajnym działaniom na zagranicznych teatrach, takich jak Kurdystan, Czad, Sudan. A większość jego sił na ukraińskim teatrze działań zostanie prawdopodobnie wchłonięta przez armię rosyjską, gdy specjalna operacja wojskowa Putina wejdzie w nową fazę. A jeżeli Prigożynowi udało się wyciągnąć z Amerykanów backhandera, by "przeprowadzić zamach stanu", jak sugerują teoretycy spiskowi, podejrzewam, iż ta komiczna opera skończy się tym, iż zarówno Prigożyn, jak i Putin będą cieszyć się żartem kosztem zachodniego sojuszu.

Sytuacja Rosji

Początkowo powiedziano nam, iż sankcje gwałtownie rzucą Rosję na kolana i zmuszą naród rosyjski do obalenia Putina. Żadne z nich się nie zmaterializowało, a dowody wskazują, iż rosyjska gospodarka jest dziś silniejsza niż rok temu, a poparcie społeczne Putina pozostaje wysokie. Od początku 2022 r. gospodarka Rosji oficjalnie znajdowała się w łagodnej recesji, ale w kwietniu aktywność gospodarcza gwałtownie wzrosła ze względu na prężną produkcję przemysłową i sprzedaż detaliczną.

Sankcje nigdy nie działają, a naród objęty sankcjami gwałtownie się dostosowuje. Ponadto, podczas gdy sankcje koncentrują się na uderzeniu w rosyjskich oligarchów, niski płaski 13% podatek dochodowy i podatek dochodowy od osób prawnych w wysokości 20% od zysków firm oznaczają, iż rosyjskie MŚP, rzemieślnicy i sklepikarze mają się dobrze. Wyjaśnia to również utrzymujące się wysokie notowania Putina, ale gospodarka Rosji ma znacznie większy potencjał przy solidnym pieniądzu i niższych stopach procentowych. Ponadto, przy inflacji cen konsumpcyjnych na poziomie około 2,5%, krajowe warunki gospodarcze są wyjątkowo stabilne.

Bilans płatniczy Rosji gwałtownie spada. Według banku centralnego nadwyżka na rachunku obrotów bieżących między styczniem a majem wyniosła 22,8 mld USD, w porównaniu z 123,8 mld USD w analogicznym okresie ubiegłego roku. Spadek ten był spowodowany niższymi cenami ropy naftowej i surowców, a także nieznacznie niższym eksportem i wyższym wolumenem importu. Rubel spadł, a stopy procentowe ostatnio wzrosły, co ilustrują poniższe wykresy.

Taka zmienność kursu walutowego i stóp procentowych jest największą słabością kondycji gospodarczej Rosji. Sposobem na jego naprawienie jest przyjęcie przez rubla adekwatnego standardu złota. A pomiędzy oficjalnymi rezerwami złota Banku Rosji, rosyjskim Narodowym Funduszem Majątkowym i funduszem metali szlachetnych Gokhran są wystarczające zasoby kruszcu, aby go ustanowić. Zaletą takiego posunięcia dla krajowej gospodarki byłaby stabilność stóp procentowych przy znacznie niższych stopach. Kredyt bankowy mógłby wówczas odpowiedzieć na popyt gospodarczy na kredyt, który niewątpliwie by się zwiększył, nie osłabiając krajowej siły nabywczej rubla.

Putin i jego doradca ekonomiczny Siergiej Głazjew pokazali, iż rozumieją te korzyści i iż standard złota dla rubla będzie prawdopodobnie ostateczną grą Rosji w wojnie finansowej z zachodnim sojuszem. Ponadto, jeżeli ceny energii i surowców nie zaczną rosnąć, rubel fiducjarny i rosyjskie stopy procentowe mogą znaleźć się pod nową presją. Innym sposobem patrzenia na rosnące ceny energii i surowców jest przypisywanie ich spadkowi siły nabywczej dolara, sztucznie tłumiąc ich wartość.

To prowadzi nas do powodów, dla których Rosja nasila atak na Ukrainę, co może dać nowy impuls do wzrostu cen energii i surowców.

Poza koniecznością podniesienia cen surowców z korzyścią dla rubla i bilansu płatniczego, czas wydaje się korzystny. Przemieszczenie zaprawionych w bojach oddziałów Wagnera na Białorusi przez granicę z Kijowem może stanowić część planu Putina dotyczącego nowego ataku, teraz, gdy letnia kampania Ukrainy mająca na celu odzyskanie terytorium na wschodzie i południu pochłania większość sił zbrojnych Ukrainy.

Zanim odwrócił nas uwagę epizod Wagnera, pojawiły się domniemane oznaki, iż głębokie państwo USA zmienia swój pogląd z konfliktu łatwego do wygrania przy tajnym wsparciu, a Putin jest podatny na obalenie. I dlatego prawdziwy cel, rozczłonkowanie Rosji, jest tylko marzeniem, a wojna zastępcza staje się długotrwałą operacją. Nie ma wątpliwości, iż Zełenski jako frontman nie jest w stanie dostarczyć towarów, a jego zwolennicy w zachodnim sojuszu muszą być zaangażowani w długoterminową podróż.

Stawka dla Ameryki jest niezwykle wysoka. Coraz częściej neutralne kraje na całym świecie zmieniają swoją politykę zagraniczną w oparciu o dowody na to, iż Ameryka i jej dolar tracą swoją hegemoniczną siłę. jeżeli Ameryka i NATO poniosą porażkę na Ukrainie, nie tylko trzydzieści państw ustawi się w kolejce do BRICS: będzie to moment, w którym polityczna kontrola Ameryki nad światem zostanie z pewnością utracona. A wtedy prezydent Biden może pożegnać się ze swoimi szansami na reelekcję w przyszłym roku.

Jednocześnie Putin będzie dążył do tego, aby jego kontrofensywa zakończyła się sukcesem, a to musi być priorytet krótkoterminowy. Korzyści finansowe dla Rosji, przede wszystkim konsekwencje dla cen energii i ropy, będą z niej wynikać.

Jest mało prawdopodobne, aby Rosja natychmiast przyjęła standard złota dla rubla, gdy Ukraina upadnie z powodu konsekwencji geopolitycznych, zwłaszcza dla partnerstwa z Chinami. Niewątpliwie przyspieszyłoby to zniszczenie dolara fiducjarnego jako waluty rezerwowej, czyniąc finansowanie amerykańskiego deficytu handlowego i budżetowego praktycznie niemożliwym przy obecnych stopach procentowych. Chociaż wyniki te byłyby niewątpliwie pomocne dla Putina, oznaczałyby poważną eskalację wojny finansowej między Rosją a zachodnim sojuszem o nieprzewidywalnych konsekwencjach. I byłaby to zmiana w stosunku do sprawdzonej strategii Putina, która pozwalała zachodniemu sojuszowi popełniać wszystkie strategiczne błędy bez jego interwencji.

Ponadto Rosja współpracuje z Chinami we wspólnym wielkim planie strategicznym dla Azji i państw sojuszniczych. I nie ma wątpliwości, iż ekonomiczne konsekwencje załamania dolara odbiłyby się źle na chińskiej bazie produkcyjnej.

O wiele lepiej jest rozpocząć ruch w kierunku wsparcia złota innymi środkami, a ten ciąg wydarzeń został już wprowadzony pod dowództwem Siergieja Głazjewa, bliskiego zaufania do Putina, poruszającego światła w ekspansji Moskiewskiej Giełdy Złota i ministra odpowiedzialnego za integrację i makroekonomię w Euroazjatyckiej Komisji Gospodarczej. Glazyev otrzymał zadanie wymyślenia nowej waluty rozliczeń handlowych dla Euroazjatyckiej Unii Gospodarczej (EAEU), która wydaje się być koniem trojańskim dla szerszego rozmieszczenia BRICS i Szanghajskiej Organizacji Współpracy.

Jeśli ten plan się powiedzie, zarówno rubel, jak i chiński renminbi mogą również przyjąć standardy złota we właściwym czasie, mając podstawowe warunki finansowe do ich utrzymania.

Szczyt BRICS w Jo'burgu

Istnieją dowody na to, iż plany nowej waluty rozliczeniowej zostaną ogłoszone na zbliżającym się spotkaniu BRICS w Johannesburgu w dniach 22-24 sierpnia[i]. jeżeli tak, będzie to istotny rozwój dla rynków globalnych i zagrożenie dla przyszłości dolara. A nowa ponadnarodowa waluta handlowa dla BRICS, Szanghajskiej Organizacji Współpracy i Euroazjatyckiej Unii Gospodarczej ma tę zaletę, iż nie musi zajmować się partykularnymi interesami handlowymi i walutami krajowymi każdego państwa członkowskiego. Miałby on na celu zapewnienie, iż jego status rezerwowy nie daje nadrzędnej władzy jednemu narodowi, w przeciwieństwie do dolara.

Prawdopodobnie komunikat dotyczący nowej waluty wyjdzie ze szczytu, ale prawdopodobnie będzie miał charakter wstępny, a o złocie może choćby nie być mowy na tym etapie. Bardziej sensowne byłoby, gdyby brief Glazeva projektujący taką walutę został oficjalnie rozszerzony z komitetu EAEU, angażując Chiny bardziej bezpośrednio. W związku z tym jedynym praktycznym sposobem powiązania nowej waluty handlowej z wieloma towarami i interesami narodowymi jest użycie złota.

Ogłoszenie tego posunięcia jest coraz bardziej odpowiednie dla Rosji, a czas może zbiegać się z kolejnym naciskiem Putina na Ukrainę lub niedługo po nim. Ale nie powinniśmy oczekiwać, iż ta nowa waluta pojawi się wkrótce, tylko iż jest planowana.

Innym aspektem szczytu w Johannesburgu jest rosnąca kolejka do członkostwa w BRICS. Będzie to wymagało zgody obecnych członków BRICS. Biorąc jednak pod uwagę, iż obecnych pięciu członków ma różne interesy polityczne, jeżeli nie będzie to łatwe, Chiny i Rosja będą musiały zmusić ich do akceptacji lub utworzyć inną kategorię członkowską, taką jak współpracownicy. Tak czy inaczej, formalne wnioski zostały złożone z Algierii, Argentyny, Bahrajnu, Bangladeszu, Egiptu, Indonezji, Iranu, Arabii Saudyjskiej i Zjednoczonych Emiratów Arabskich. Ponadto Afganistan, Białoruś, Komory, Kuba, Kongo, Francja, Gabon, Gwinea Bissau, Honduras, Kazachstan, Nikaragua, Nigeria, Pakistan, Senegal, Sudan, Syria, Tajlandia, Tunezja, Turcja, Urugwaj, Wenezuela i Zimbabwe wyraziły zainteresowanie. Łącznie z pięcioma obecnymi członkami, czyli w sumie 36 narodów

Najciekawszy wyraz zainteresowania pochodzi z Francji, gdzie prezydent Macron podobno zgłosił chęć udziału w szczycie w Johannesburgu. Dopiero wczoraj poinformowano, iż odmówiono mu możliwości uczestnictwa. Ale jest to widoczny dowód na to, iż członek UE nie podporządkowuje się linii amerykańskiej. A ostatnio francuski konglomerat TotalEnergies sprzedawał LNG do Chin za juany, a nie dolary, sygnalizując niezależność Francji od petrodolarów.

Pomijając faktyczne ubieganie się o członkostwo Francji, ponieważ Macron ma mocno związane ręce z UE, gdyby członkostwo zostało przyznane wszystkim innym wnioskodawcom i osobom zainteresowanym przystąpieniem do rozszerzonego BRICS, obejmowałoby 64% światowej populacji i 33% światowego PKB w 2017 r. (ostatni rok, dla którego dostępne są wszystkie indywidualne krajowe PKB). Dla porównania, populacja USA stanowi 4, 25% światowej populacji i 24% światowego PKB w 2017 r.

Wydaje się, iż umknęło to szerszej uwadze, ale jedynymi pełnoprawnymi członkami Szanghajskiej Organizacji Współpracy, którzy nie są członkami BRICS, ubiegającymi się o członkostwo lub wyrażającymi zainteresowanie, są cztery państwa Azji Środkowej – Kazachstan, Kirgistan, Tadżykistan i Uzbekistan, już należące do EUG. Ponadto wśród wnioskodawców BRICS znajduje się dziewięć państw obserwatorów i partnerów dialogu w ramach uproszczonych form kosztów. Jest to prawie na pewno zorganizowane centralnie, a jego celem może być połączenie BRICS z SOW lub stanie się od niego nieodróżnialne.

Dla Chin i Rosji korzyści z integracji SCO z BRICS są oczywiste. Budują organizację opartą na wolnym handlu, która przyćmiewa USA i UE i wykracza poza Azję. Macron wydaje się być świadomy implikacji, podobnie jak niemieccy liderzy przemysłowi, otwierając drogę do schizmy w UE i rozszerzenia azjatyckiej hegemonii. Buduje blok handlowy, który sprawia, iż sankcje zachodniego sojuszu są bezsensowne i będą miały całkowitą niezależność od dolara i jego sojuszniczych walut fiducjarnych. Istnieją w tej chwili alternatywy dla międzynarodowego systemu płatności SWIFT, które można łatwo rozszerzyć.

Pozwoli to na współpracę wojskową i wywiadowczą przeciwko terroryzmowi (dla czego czytaj: czarne operacje Five Eyes). Pod tym względem doświadczenie Bliskiego Wschodu było pouczające. Odkąd Arabia Saudyjska stanęła po stronie Chin i wydała USA rozkazy marszu, pokój w regionie został przywrócony.

Myślenie stojące za nową walutą handlową

O ile na szczycie BRICS w Johannesburgu zapowiedzi nowego medium rozliczeń handlowych będzie prawdopodobnie wstępne, o tyle możemy być pewni, iż prace te wykonał już Siergiej Głazjew. Co więcej, różne oświadczenia narodów gotowych zaakceptować rozliczenia w walutach krajowych innych niż dolar muszą postrzegać to jako rozwiązanie tymczasowe, w oczekiwaniu na bardziej zadowalające ustalenia dotyczące płatności. Saudyjczycy akceptujący szylingi kenijskie, a Rosja akceptująca irańskie reala nie ma sensu na żadnej innej podstawie. Ponieważ obecna pozycja jest tymczasowa, jest ograniczona czasowo.

W artykule zatytułowanym "Złoty rubel 3.0: Jak Rosja może zmienić infrastrukturę handlu zagranicznego"[ii] napisanym dla "Wiedomosti", rosyjskiej gazety biznesowej z siedzibą w Moskwie, opublikowanej 27 grudnia 2022 r., Głazjew przedstawił swoje najnowsze przemyślenia. Co więcej, jego współautorem był Dmitrij Mityaev, który jest zastępcą członka Rady ds. Integracji i Makroekonomii Euroazjatyckiej Komisji Gospodarczej – więc ten artykuł nie był tylko rozważaniami Głazjewa i możemy założyć, iż miał oficjalną wagę, przynajmniej w Rosji. Artykuł skupił się na potencjale rubla opartego na złocie, a nie na nowym medium rozliczeń handlowych, ale obowiązuje ta sama logika.

Wydaje się, iż z tego artykułu Komisja Walutowa EAEU całkowicie odrzuciła pierwotnie wskazaną propozycję nowej waluty opartej na ważonym indeksie walut uczestniczących i towarów, wykorzystując złoto i kredyt oparty na nim jako główny środek rozliczania nierównowagi handlowej. Można przypuszczać, iż wymóg dokonywania płatności w nowej walucie handlowej mógłby zostać obejchnięty, gdyby jedna lub więcej walut krajowych, takich jak rubel lub renminbi, przeszło na wiarygodne standardy złota. Implikacją jest to, iż rubel ponownie przyjmie standard złota jakiś czas po ogłoszeniu waluty handlowej opartej na złocie, ożywiając złoto (choć nie relacje), które Sowieci działali w latach 1944-1961.

Aby wzmocnić znaczenie powrotu do standardu złota, zarówno Rosja, jak i Saudyjczycy stojący na czele OPEC+ będą świadomi konsekwencji reżimu petrodolara dla ich głównego produktu eksportowego – ropy naftowej.

W sierpniu 1971 roku, kiedy porozumienie z Bretton Woods zostało porzucone, ropa naftowa została wyceniona na 3,56 USD za baryłkę, a cena rynkowa złota wyniosła 42,85 USD. Przeliczenie tego na uncje złota na baryłkę daje nam wartość 0,0831 uncji. w tej chwili cena złota ropy wynosi 0,036 uncji za baryłkę, co oznacza spadek o 57%. Innymi słowy, wykorzystanie złota Głazjew może wykazać, iż prawdziwy koszt dolaryzacji OPEC+ to ponad połowa wartości ich przychodów z eksportu od czasu zawieszenia porozumienia z Bretton Woods. Akceptując nowy środek rozliczeniowy związany ze złotem, ta wymuszona przez USA erozja wartości ropy naftowej ustanie. Aby zrekompensować utratę wartości ropy po zakończeniu Bretton Woods, cena złota w dolarach musiałaby być ponad dwukrotnie wyższa niż w tej chwili i wyniosłaby ponad 4 400 USD.

Dowody wskazują zatem, iż złoto stanowi ramy, w których Głazjew zamierza działać. To, iż musi myśleć w ten sposób, stało się fundamentalne dla jego podejścia, potwierdzone przez jego liczne odniesienia do złota w artykule dla Wiedomosti, do historii rubla związanej ze złotem i do dewaluacji petrodolarów przez USA. Przynajmniej w Wielkiej Brytanii rosyjskie media wydają się być cenzurowane, więc artykuł Głazjewa "Wiedomosti" (wspomniany w przypisie II do końca) może nie być dostępny dla wielu czytelników na Zachodzie. Dlatego dla ułatwienia istotne punkty w angielskim tłumaczeniu jego szczegółowego artykułu są podsumowane w następujący sposób [z dodatkowym komentarzem w nawiasach kwadratowych]:

W ciągu dziewięciu miesięcy do września 2022 r. nadwyżka handlowa Rosji z członkami EUG oraz Chinami, Indiami, Iranem, Turcją, Zjednoczonymi Emiratami Arabskimi itp. wyniosła 198,4 mld USD, wobec 123,1 mld USD w analogicznym okresie ubiegłego roku. Innymi słowy, sankcje zachodniego sojuszu nie stłumiły dochodów Rosji z ropy, a jedynie przekierowały ich źródła. [Od tego czasu nadwyżka ta zmniejszyła się istotnie z powodu niższych cen ropy naftowej i innych surowców. Czas na kolejną specjalną operację wojskową?]

Nadwyżka handlowa z członkami SzOW pozwoliła rosyjskim firmom spłacić zadłużenie zewnętrzne, zastępując je pożyczkami w rublach. [Glazyev tego nie twierdzi, ale powrót do standardu złota znacznie obniżyłby koszty finansowania zewnętrznego w rublach]

Rosja stała się trzecim co do wielkości krajem używającym renminbi do rozliczeń międzynarodowych, stanowiąc do 26% transakcji walutowych w Federacji Rosyjskiej. Udział rozliczeń w walutach miękkich rośnie dla członków SCO, partnerów dialogu i współpracowników, zastępując dolary, i oczekuje się, iż będzie dalej wzrastał. [Jest to prawie na pewno tymczasowe rozwiązanie, przed ustanowieniem nowej waluty rozliczeniowej handlu]

Ponieważ waluty te podlegają ryzyku kursowemu i możliwym sankcjom, najlepszym sposobem na ich zrównoważenie jest przyjmowanie płatności w nieobjętym sankcjami złocie z Chin, Zjednoczonych Emiratów Arabskich, Turcji, ewentualnie Iranu i innych państw zamiast z ich walut lokalnych. [Waluta rozliczenia handlowego BRICS / SCO powiązana ze złotem wyeliminowałaby ten problem]

Złoto zakupione przez rosyjski bank centralny może być przechowywane w bankach centralnych zaprzyjaźnionych państw w celach płynnościowych, a reszta repatriowana do Rosji.

Złoto może być unikalnym narzędziem do walki z zachodnimi sankcjami, jeżeli zostanie wykorzystane do wyceny wszystkich głównych towarów międzynarodowych (ropy, gazu, żywności, nawozów, metali i stałych minerałów). Byłaby to "adekwatna odpowiedź na zachodnie pułapy cenowe". A "Indie i Chiny mogą zająć miejsce globalnych handlowców towarowych zamiast Glencore lub Trafigura".

Złoto (wraz ze srebrem) przez tysiąclecia było rdzeniem globalnego systemu finansowego, uczciwą miarą wartości papierowych pieniędzy i aktywów. Został anulowany pół wieku temu, wiążąc ropę z dolarem. Ale era petrodolara się kończy. Rosja wraz ze swoimi wschodnimi i południowymi partnerami ma niepowtarzalną szansę na wyjście z gospodarki opartej na dolarze.

Podpisując porozumienie z Bretton Woods, ale go nie ratyfikując, "Złoty rubel 2.0" odegrał dla ZSRR istotną rolę w powojennej radzieckiej industrializacji. Teraz warunki dla "Złotego rubla 3.0" obiektywnie się rozwinęły.

Sankcje wobec Rosji pogrążyły się w pośpiechu przeciwko Zachodowi. w tej chwili stoi w obliczu niestabilności geopolitycznej i wzrastających cen energii i innych zasobów [tj. jeszcze większej inflacji cenowej].

W 2023 r. nastąpi przejście od: ryzykownych inwestycji w złożone instrumenty finansowe do inwestowania w tradycyjne aktywa, przede wszystkim złoto. Rosnące ceny złota w stosunku do prognozowanych przez Saxo Bank 3 USD za uncję doprowadzą do znacznego wzrostu wartości i ilości rezerw złota. Duże rezerwy złota pozwolą Rosji "prowadzić suwerenną politykę finansową i zminimalizować zależność od zewnętrznych kredytodawców". [Zauważ, iż oprócz oficjalnych rezerw uważa się, iż Rosja ma co najmniej kolejne 000 10 ton – więcej niż oficjalnie zadeklarowana suma dla Departamentu Skarbu USA.]

Banki centralne zwiększają swoje rezerwy złota. Chiny mają zakaz eksportu całego wydobytego złota. Według Shanghai Gold Exchange klienci wycofali 23 000 ton złota. Indie są uważane za mistrza świata w gromadzeniu złota.... Złoto płynie z Zachodu na Wschód... Czy złoto zachodniego banku centralnego jest bezpiecznie przeznaczane, czy też wszystko jest "odrobione" poprzez swapy i leasing? Zachód nigdy tego nie powie, podobnie jak audyt Fort Knox.

W ciągu ostatnich 20 lat wydobycie złota w Rosji prawie się podwoiło. Produkcja złota może wzrosnąć z 1% PKB do dwóch lub trzech procent... Już teraz roczna produkcja złota w Rosji wzrośnie z 300 ton do 500 ton... dając Rosji silny rubel, silny budżet i silną gospodarkę. [Zauważ, iż w tym oświadczeniu Głazjew ujawnia, iż spodziewa się, iż większość wzrostu wydobycia kopalni będzie w jej wartości mierzonej w dolarach.]

Głazjew mówi z całą pewnością, iż Rosja planuje wprowadzić Złotego Rubla 3.0. I nie powinniśmy mieć wątpliwości, iż Rosja wycofuje się z zachodniego systemu monetarnego i widzi znacznie wyższe ceny złota wyrażone w spadających dolarach. Jedynym pytaniem jest prędkość, z jaką porusza się w tym kierunku.

To, o czym Głazjew nie wspomniał w swoim artykule o Wiedomosti, poza jego odniesieniem do zachodnich banków centralnych, które niekoniecznie posiadały swoje rezerwy złota, to konsekwencje dla dolara i innych zachodnich walut fiducjarnych złota, które stanie się środkiem rozliczeniowym handlu w całej Azji, lub powrót rubla do standardu złota. Nieuchronnie posiadacze dolarów i aktywów finansowych, o łącznej wartości około 30 bilionów dolarów, dokonaliby porównawczych ocen wartości nie tylko dla dolara, ale także dla ich ekspozycji na inne waluty fiducjarne. Nie tylko spowodowałoby to, iż podmioty sektora prywatnego zaangażowane w handel transgraniczny ponownie oceniłyby swoją ekspozycję na waluty fiducjarne, ale cały system rezerw walutowych fiducjarnych utrzymywanych przez banki centralne mógłby zostać zagrożony.

Wiele wskazuje na to, iż Putin popiera tezę Głazjewa. Ale ma szersze kompetencje, w tym strategię wojskową na Ukrainie. NATO jest w tej chwili zaangażowane w ukraińską wojnę zastępczą tak długo, jak to będzie konieczne. Zakończenie tej nędzy będzie wymagało szybkiego zwycięstwa Putina, a reszta świata coraz bardziej o tym wie. Ale niemal na pewno zbliżająca się eskalacja militarna Putina zdestabilizuje rynki finansowe w zachodnim sojuszu.

Ponowna panika na rynkach energii i surowców wydaje się pewna, co doprowadzi do obaw na rynkach finansowych zachodniego sojuszu o wyższą inflację cenową na dłużej, co spowoduje wzrost rentowności obligacji i spadek akcji. Inwestorzy neokeynesowscy mogą początkowo oczekiwać, iż niepewność wynikająca z wznowienia działań wojskowych skieruje globalną płynność do dolara, który jest ich tradycyjną bezpieczną przystanią, a nie do złota. Ale rynki skoncentrowane na USA nie doceniają faktu, iż przy wartości 30 bilionów dolarów waluta i aktywa finansowe są już nadmiernie własnością obcokrajowców, podczas gdy fizyczne złoto nie jest. I nie doceniają, iż Putin może wykorzystać tę słabość.

Byłby to dobry moment dla Putina, aby zachęcić warunki finansowe do poważnego ciosu dla hegemonii dolara. Pod przykrywką pola bitwy Rosja mogła pozwolić rynkom podnieść ceny prawie wszystkich eksportowanych towarów. Byłoby to wówczas postrzegane przez neutralne narody jako odpowiedź rynku na polityczne imperatywy zachodnich sojuszy. Jednak rosnące ceny energii i surowców będą odzwierciedlać gwałtowny spadek siły nabywczej dolara i jego kohorty walut fiducjarnych euro, jena i funta szterlinga.

Po raz kolejny, realizując swoje cele militarne i polityczne na Ukrainie, zachodni sojusz byłby postrzegany przez świat jako całkowicie odpowiedzialny za dodatkowe szkody finansowe. I to z pewnością musi pasować Putinowi.

Budowa handlowego środka wymiany

Przejdźmy teraz do mechaniki konstruowania nowej ponadnarodowej waluty opartej na złocie. Jednym z warunków, który będzie musiał zostać spełniony, jest to, aby wartość złota mierzona w towarach wspierała handel międzyazjatycki. Pomimo akumulacji złota przez banki centralne członków Szanghajskiej Organizacji Współpracy, niektóre z nich mogą nie mieć wystarczających oficjalnych rezerw złota na pokrycie deficytu bilansu płatniczego, z wyjątkiem ograniczonych okresów, co wymaga w tym celu wyższej wartości złota. A inni członkowie, tacy jak Rosja, mogą zobaczyć ciągłą akumulację fizycznego złota z powodu nadwyżki bilansu płatniczego. Najlepiej więc, zamiast rozliczeń handlowych w całości w fizycznym złocie, powinien je ułatwiać system bankowy, którego wartości kredytowe są bezpiecznie oparte na złocie, aby zapewnić elastyczność.

Zadanie polega zatem na zaprojektowaniu całkowicie nowej waluty niekrajowej opartej na złocie, stworzonej specjalnie do handlu transgranicznego i transakcji towarowych. Przypuszczalnie właśnie to próbuje osiągnąć Głazjew zamiast bardziej kłopotliwego projektu EAEU, który pierwotnie zapowiadał. Jest to stosunkowo proste zadanie i nie wymaga blockchainów i akcesoriów CBDC. Mantra powinna być prosta i dlatego nie powinna mieć tajemnicy.

Poniższa lista punktowana jest krótkim zarysem tego, w jaki sposób można ustanowić nową walutę rozliczeniową opartą na złocie, aby zastąpić dolara fiducjarnego we wszystkich transakcjach między państwami członkowskimi SCO / BRICS. Będąc całkowicie niezależnym od walut narodowych, powinna być politycznie akceptowalna dla wszystkich zaangażowanych, a także długoterminowym praktycznym rozwiązaniem ułatwiającym rosyjsko-chińskie ambicje azjatyckiej rewolucji przemysłowej, wolnej od ingerencji Ameryki i jej sojuszników.

Zasadnicze elementy są następujące:

Ogłoszenie utworzenia nowego banku centralnego (KBC) i nowej waluty opartej na złocie w poniższych liniach zostanie ogłoszone przed wdrożeniem, aby umożliwić rynkom kruszcu dostosowanie się do nowego reżimu przed jego powstaniem.

Następnie ustanawia się nowy bank centralny, którego zadaniem jest emisja nowej waluty zapisu księgowego zabezpieczonej fizycznym złotem, emitowanej i dostępnej tylko dla uczestniczących banków centralnych. Zostanie zaprojektowany jako w pełni zaufany substytut złota, niezależny od wartości walut fiducjarnych.

Nowa waluta będzie możliwa do wymienienia na fizyczne złoto tylko przez uczestniczące banki centralne. Będą one również mogły w dowolnym momencie dodawać do swoich rezerw walutowych KBC poprzez przekazanie dodatkowego złota do KBC.

Uczestnikami kwalifikującymi się do KBC będą wyłącznie banki centralne państw uczestniczących, ograniczone do państw członkowskich SCO, EAEU i BRICS. Waluta KBC jest emitowana na rzecz krajowych banków centralnych za przyznaniem jej minimum 40% pokrycia w złocie. Na przykład waluta reprezentująca milion złotych gramów zapewnia alokację 2 500 000 jednostek walutowych denominowanych w złotych gramach. Złoto nie musi być dostarczane do centralnego punktu przechowywania, ale może być przeznaczone[iii] z rezerw złota uczestniczącego banku centralnego, pod warunkiem iż jest bezpiecznie przechowywane w skarbcach wymienionych w wykazie zatwierdzonym przez KBC.

Banki komercyjne prowadzące działalność w krajach członkowskich i innych krajach będą mogły swobodnie tworzyć i handlować kredytami denominowanymi w nowej walucie KBC. Emitenci i użytkownicy tego kredytu mają zawsze swobodę nabywania fizycznego złota na rynkach, jeżeli chcą zabezpieczyć kredyt utworzony w nowej walucie samym złotem.

Wszystkie podatki i ograniczenia dotyczące posiadania złota muszą zostać całkowicie usunięte przez kraje uczestniczące. Status prawny złota jako pieniądza musi zostać potwierdzony, jeżeli to konieczne.

Konieczne będzie ustanowienie skutecznego centralnego systemu rozliczeniowego dla banków komercyjnych prowadzących działalność kredytową opartą na nowej walucie.

W towarzystwie głównych producentów energii ustalających benchmarki cenowe, giełdy towarowe w krajach członkowskich będą zobowiązane do wyceny wszystkich produktów w nowej walucie KBC, zastępując ceny w dolarach amerykańskich całkowicie w handlu między uczestniczącymi krajami członkowskimi. przez cały czas mogą podawać ceny w dolarach dla innych, jeżeli sobie tego życzą.

Celem nowej waluty jest zapewnienie podstaw finansowania handlu i innych transgranicznych rozliczeń finansowych w oparciu o solidne zasady pieniężne. Prawdopodobnie doprowadzi to również do tego, iż uczestniczące państwa położą większy nacisk na stabilność własnych walut, zapewniając jednocześnie bezpieczną przystań przed systemowym załamaniem waluty fiducjarnej.

Wszystkie dowody empiryczne informują nas, iż kiedy złoto staje się środkiem, dzięki którego wycenia się kredyt, własna wartość kredytu nie zależy od stabilności ilości kredytu, biorąc jego wartość ze złota. Stabilność ta zapewnia pewność cenową handlowi i inwestycjom, co jest warunkiem koniecznym do maksymalizacji postępu gospodarczego, szczególnie w kontekście szerszego rozwoju przemysłowego w całej Azji.

Skonstruowane na powyższych liniach, niezwykle mało fizycznego złota byłoby potrzebne do zagwarantowania wartości płatności transgranicznych w handlu w Azji i poza nią. Ta waluta rozliczeniowa powinna być prosta i szybka do ustalenia. Musi być wolna od ingerencji ze strony członków zachodniego sojuszu próbujących zachować własne systemy walutowe. A 40% złote podkłady rymują się z podstawowym wymogiem dla metalicznego standardu monetarnego ustalonego przez Sir Isaaca Newtona, kiedy był mistrzem Mennicy Królewskiej.

Dla uczestniczących banków centralnych zastąpienie złota w ich rezerwach w celu alokacji nowej waluty oznaczałoby znaczny wzrost ich rezerw. W miarę wzrostu zaufania do systemu można argumentować, iż uczestniczące banki centralne muszą zachować tylko minimalne rezerwy złota, a saldo zostanie zamienione na nową walutę. Na przykład Bank Rezerw Indii oficjalnie posiada 795 ton złota. Po przeliczeniu na nową złotą walutę, jej wartość w rezerwach wzrasta do ekwiwalentu 1 988 ton.

Przetlumaczono przez translator Google

zrodlo|:https://www.zerohedge.com/